Veröffentlichung im Auftrag von Commerce Resources Corp. und Zimtu Capital Corp.

Wie wir mit unseren vorherigen Artikel vermitteln wollten, handelt es sich bei Seltenen Erden (REE; Rare Earth Elements) um einen relativ komplizierten Markt, wenn es darum geht, die Qualität eines REE-Entwicklungsprojektes richtig einzuschätzen; v.a. in Hinsicht auf Mineralogie/Metallurgie, Gehalte/Tonnage, REE-Distribution, Wirtschaftlichkeit, Infrastruktur, Minenrechtssprechung, etc.

Als nächster Schritt soll der heutige Artikel die zwei im REE-Markt vorherrschenden, gegensätzlichen “Mine-zum-Markt”-Strategien diskutieren, damit das zugrundeliegende Motiv verstanden und entsprechende Projekterkenntnisse gewonnen werden können. Schlussendlich kann sogar ein qualitativ hochwertiges Projekt scheitern, wenn das Management eine schwache Strategie verfolgt.

Zudem soll veranschaulicht werden, dass die jeweilige Strategie-Auswahl hauptsächlich davon abhängt, wie gut die REE-Mineralogie einer Lagerstätte ein Mineralkonzentrat produzieren lässt und dadurch die Downstream-Kosten (CAPEX und OPEX) reduziert werden.

Alle REE-Entwicklungsprojekte können allgemein in zwei “Mine-zum-Markt”-Hauptstrategien bzw. -geschäftsmodelle eingeteilt werden:

A) Verarbeitung zu separierten REOs bzw. SREOs (“separated rare earth oxides”) mittels Konstruktion einer Separationsanlage.

B) Verarbeitung zu einem Zwischenprodukt (“intermediate product”), das sofort in den Markt verkauft werden kann (d.h. gemischte bzw. “mixed” RE Oxide, mixed RE Karbonate, mixed RE Chloride).

Jede Strategie hat seine eigenen Vor- und Nachteile, wobei diese für jedes Projekt anders sind, vor allem in Hinsicht auf die mineralische Verarbeitung und Hydrometallurgie. Die sich nun aufdrängende Frage lautet:

Welche Strategie ist besser?

Es gibt genügend Beispiele, dass wenn sich ein Unternehmen für Strategie A (SREOs) entschieden hat, es auch viel mehr Herausforderungen gegenüberstehen wird als wie ein Unternehmen, das sich auf Strategie B (Zwischenprodukt) festgelegt hat.

Einige der Herausforderungen von Strategie A sind wie folgt:

(1) Erhöhte Kapitalausgaben (CAPEX), weil eine SX-Anlage zur Lösungsmittelextration (“solvent extraction”) gebaut werden muss (auch bekannt als “Separationsanlage”).

(2) Erhöhte Betriebskosten (OPEX) für die SX-Anlage.

(3) Geringere Toleranzen bei Produkt-Spezifikationen.

(4) Langer Produkt-Qualifikationsprozess mit dem Kunden, sobald die Produktion beginnt.

(5) Langfristige Geschäftsbeziehung auf höchster Ebene mit dem Kunde sind vonnöten, um die Bereitschaft für eine langfristige Abnahme sicherzustellen.

Selbstverständlich kann jede Geschäftsstrategie Herausforderungen mitsichbringen, womit sich die folgenden Nachteile von Strategie B (Zwischenprodukt) im Vergleich mit Strategie A (SREOs) ergeben können:

(1) Die Anzahl der potentiellen Käufer ist begrenzt, und zwar auf solche mit freien Separationskapazitäten, oder solchen mit Zugang zu Kapazitäten.

(2) Der Verkaufspreis eines noch vermischten (“mixed”) Produktes ist geringer als der Marktpreis einzelner SREOs, da die REO-Separation noch nicht abgeschlossen ist.

(3) Die Preisfindung für Zwischenprodukte ist nicht so transparent wie bei SREOs.

Schaut man sich REE-Explorations- und Entwicklungsprojekte an, so kann eine gewisse Popularität für beide Strategien erkannt werden. Daher folgt eine detaillierte Diskussion zugleich.

Verarbeitung zu SREO

(Strategie A)

Ein Unternehmen, das sich für die Strategie zur Verarbeitung von SREOs entscheidet, wird Vorab-Kapitalaufwendungen (CAPEX) von mehr als $1 Mrd. haben und nicht selten auch weit über $1,5 Mrd., da der Bau der SX-Anlage typischerweise der mit Abstand grösste Kostenblock darstellt (gewöhnlich im Bereich zwischen $200-$600 Mio., abhängig vom Produktionsszenario, der REE-Verteilung und der gewünschten REO-Reinheit).

Die OPEX-Aufwendungen für den zusätzlich benötigten SX-Kreislauf in der Separationsanlage sind enorm und der grösste OPEX-Block des gesamten Projektes. Dies hängt vor allem mit dem Anstieg an Verbrauchsmaterialen und Transportkosten zusammen. Zum Beispiel kann die SX-Verarbeitung im Bereich von $5/kg produziertes REO für die LREEs sein, und über $25/kg produziertes REO für die HREEs.

Gewöhnlich beklagen sich Unternehmen, die sich für Strategie A entschieden haben, seit geraumer Zeit über “die grossen Finanzierungsschwierigkeiten” aufgrund den schrecklichen Marktbedingungen während den letzten 3 Jahren; jedoch erscheinen dieselben Unternehmen während dieser Zeit nicht weniger finanzierbar als wie während den REO-Preishöhen von 2010-2011. Im Grunde genommen sagt uns der Markt ganz unverhohlen, dass hohe CAPEX/OPEX praktisch jedweden Projektwert übertrumpfen, wenn es um die Finanzierung zum Minenbau geht.

Ein bei der Produktion von SREOs oftmals übersehener Aspekt ist die extrem geringe Toleranz bei der REO-Reinheit und REO-Verunreinigungen (Th, U, Ac, Pb, Cr, Si, Na, Al, Zr, etc.); ganz zu schweigen von dem anschliessenden Qualifikationsprozesses für den Kunden, um festzustellen, ob das Produkt überhaupt seinen Anforderungen/Spezifikationen entspricht. Um die richtige Reinheit für jedes einzelne REO zu erzielen, bedarf es typischerweise zu einer signifikanten Erhöhung der Betriebskosten/OPEX und der generellen Entwicklungskosten des Flowsheets. Mit anderen Worten: Je enger die Spezifikationen, desto grösser die Kosten und desto länger dauert es, bis diese überhaupt erreicht werden. Dies kann das Projektrisiko erheblich verschlimmern.

Sobald ein Produkt produziert ist, kann der Qualifikationsprozess bis zu 2 Jahre anhalten, da der Kunde nicht nur eine Bestätigung benötigt, dass seine Spezifikationen auch eingehalten werden können, sondern vor allem dass sie beständig/konsistent eingehalten werden.

Derartig präzise Anforderungen bedeuten, dass die Kundenbeziehung über die Zeit hinweg aufgebaut und entwickelt werden muss, die gleichauf ein hohes Level an Vertrauen zwischen beiden Parteien voraussetzt. Es gibt einen weitverbreiteten Irrglaube im Markt, dass wenn jemand ein separiertes REO mit einer Reinheit von 3N (99,9%) oder 4N (99,99%)produzieren kann, dass es auch sofort an Endverbraucher verkauft werden kann. Allerdings ist dies weit von der Realität entfernt. Ich bin zu der Überzeugung gelangt, dass dies wohl die am meisten unterschätzte Hürde eines jeden Projektes ist, das eine Verarbeitung zu SREOs anstrebt. Die Show endet definitiv, wenn dieser Aspekt nicht adäquat und technisch einleuchtend während den Entwicklungsphasen angegangen wird und die Kundenbeziehung leidet.

Ein weiterer Aspekt, der betrachtet werden sollte, ist der Nischen-Ansatz bzw. die individuelle, kundenspezifische REO-Produktion. Eine SX-REO-Separationsanlage ist ein komplexes Gebilde mit über 1.000 Stufen der Verarbeitung, die nötig sind, um alle der 15 REOs zu separieren – abhängig von der gewünschten Reinheit. Dies kann mehr als 80 Stufen bedeuten, um nur ein REO von einem Anderen zu trennen (sog. Batterie) und sobald die Anlage eingestellt ist auch schwierig zu ändern. Daher ist der Aufbau und die Integration dieser Batterien von der angestrebten Produktion und Reinheit abhängig. Dies kann die Anzahl potentieller Käufer begrenzen, da jeder seine eigenen Anforderungen hat. Daher kann es durchaus sein, dass mehrere Kunden für den vollständigen Verkauf der jeweiligen REOs oder der gesamten Produktion vonnöten sind.

Verarbeitung zu einem Zwischenprodukt

(Strategie B)

Da der REE-Markt durch Komplexität gekennzeichnet ist, müsste die Logik diktieren, dass der einfachste und kostengünstigste Weg zu einem verkaufsfertigen Produkt am Optimalsten ist, um als erstes die Produktion zu erreichen. Somit wäre ein optimaler Weg für die SREO-Produktion, zuerst ein gemischtes REO-Zwischenprodukt zu produzieren und an eine dritte Partei mit Separationskapazitäten zu verkaufen, sodass alsdann – sobald in Produktion – eine Reputation aufgebaut und die Kundenbeziehungen gepflegt werden sollten, damit im Anschluss eine gemeinsame Strategie für die direkte SREO-Produktion und den Verkauf entwickelt werden kann. Eine derartige Strategie-Ausrichtung würde die grossen Vorabkosten und lange Zeiten der Prozessqualifikation reduzieren. Dies würde auch das Projektrisiko reduzieren, da inflationierte CAPEX-/OPEX-Aufwendungen vermieden werden.

Obwohl die mögliche Anzahl an Käufern generell auf die Kunden mit Separationskapazitäten beschränkt ist, so gibt es eine beständige Nachfrage für Material mit einer angemessenen Spanne an REE-Verteilung. Die Preisfindung mag wohl nicht so transparent für den Markt sein wie es bei einzelnen REOs der Fall ist, da der Wert eines Zwischenproduktes durch die einzigartige REE-Verteilung reflektiert wird und vom Kaufvertrag abhängt. Wenn jedoch das Produkt mit einer gesunden Betriebsmarge hergestellt und verkauft werden kann, so wäre das Projekt finanziell gesehen stark und wahrscheinlich finanzierbar.

Alternativ ist es im REE-Markt allseits bekannt, dass signifikante freie Separationskapazitäten innerhalb und ausserhalb von China existieren. Veredelungs-Verträge (sog. “Tolling”) würden zum Beispiel das Risiko zusätzlicher CAPEX-Aufwendungen abmildern, um das Projekt in die Produktion zu bringen und so trotzdem hohe Margen ermöglichen. Der Qualifikationsprozess wäre ebenfalls einfacher, da die SX-Anlage bereits über entwickelte Kundenbeziehungen verfügt und Toleranzen bekannt sind. Es wäre auch im Interesse der Tolling-Anlage, dass Abnahmeverträge gesichert sind, die es erlauben, als Brücke zwischen dem Produzenten und Kunden zu fungieren.

Im Wesentlichen hat ein Tolling-Vertrag zwischen einem Junior REE-Entwicklungsunternehmen mit einem Zwischenprodukt und einem REE-Verarbeiter das Potential, Tür und Tor für Abnahmeverträge zu öffnen (z.B. Magnet-Hersteller, Phosphor-Branche, Automobil-Industrie). Dies macht Tolling zu einer potentiell sehr attraktiven Option für die vertikale Integration (Mine-zum-Endverbraucher) ohne die zusäzlichen CAPEX- und OPEX-Aufwendungen. Allerdings verfolgen nur sehr wenige Unternehmen diese Strategie, um zusätzliches Margenpotential freizusetzen. Dies kann teilweise mit der Schwierigkeit einiger Projekte erklärt werden, eine Anlage zu finden, die ihr Material bzw. ihre REE-Verteilung akzeptieren. Zum Beispiel existieren erheblich weniger SX-Anlagen für schwere REEs (HREEs) als für leichte REEs (LREEs).

Ein Nachteil eines gemischten REO-Zwischenproduktes im Vergleich zu individuellen REO-Produkten ist die Intransparenz der Preisfindung im öffentlichen Bereich. Preisinformationen zu einzelnen REOs ist verfügbarer als für Zwischenprodukte, da dies das Standardmass bei der Preisung im REE-Markt ist. Da die REE-Verteilung einer jeden Lagerstätte einzigartig ist, so ist auch der Wert eines Zwischenprodukts immer individuell, sodass die Preise für die meisten gemischten REO-Produkte undurchsichtig sind. Jedoch können Unternehmen durch Verträge akkurate Preisinformationen für ihr einzigartiges Produkt sichern. Der im Markt so gerne verwendete Korbpreis (“basket price”) ist von Natur aus fehlerhaft und wird oftmals missbräuchlich als Vergleichskennzahl benutzt. Seien Sie vorsichtig mit Unternehmen, denen ein hoher Korbpreis wichtiger als andere Kennzahlen ist.

Das zugrundeliegende Motiv

Meiner Meinung nach wird es beim Vergleich der beiden gegensätzlichen Strategien offensichtlich, dass die einfache und kostengünstige Strategie der Produktion eines Zwischenproduktes die grösseren Erfolgsaussichten hat. Bevor man sich also auf dem Weg macht, separierte REOs produzieren zu wollen, sollte man zuerst erfolgreich beweisen können, ein verkaufsfähiges Zwischenprodukt herzustellen. Denn wenn dies nicht gemacht wird, dann kann dies als klare Unterschätzung der Schwierigkeiten mit der REO-Separation betrachtet werden. Bevor man kopfüber ins Wasser springt, empfiehlt es sich ja auch, die Temperatur vorher mit der Fuss-Spitze zu testen.

Das Streben nach einzelnen SREOs ist besonders für ein Junior-Unternehmen ohne Partner eine viel riskantere Geschäftsaussrichtung mit signifikanten Nachteilen und womöglich unüberwindbaren Hürden, wie z.B. inflationierte CAPEX/OPEX, die alleine schon eine Finanzierung unmöglich machen können. Daher erscheint diese Strategie nicht als der optimale Ansatz für das Management eines jeden REE-Entwicklungsunternehmens.

Und so schreiben wir das Jahr 2014 und sehen signifikant niedrigere REE-Preise als 2010/2011 (obwohl noch immer höher als wie vor 6 Jahren – trotzdem gibt es noch zahlreiche Unternehmen mit hohem Bekanntheitsgrad, die noch immer vorhaben, eine Separationsanlage eigenständig zu bauen und zu betreiben – als Teil ihrer Mine-zum-Markt-Strategie. Einige haben sogar ihre Strategie revidiert und sehen nun vor, eine Separationsanlage bauen zu wollen, obwohl vorher keine vorgesehen war. Es drängt sich somit die Frage auf: Warum würde sich ein Unternehmenfür Strategie A entscheiden?

Gemäss meinen Markterfahrungen gibt es nur 3 Gründe, warum Junior REE-Unternehmen es vorziehen, SREOs produzieren zu wollen:

(1) Es gibt einen erfolgreichen Joint-Venture Partner.

(2) Der Glaube dominiert, dass die Margen attraktiver seien und erhöhte CAPEX/OPEX rechtfertigen.

(3) Das Unternehmen hat gar keine andere Wahl, da die Projektmargen nicht gut genug sind – ausser es wird eben eine SREO-Separation durchgeführt.

Der erste erwähnte Punkt (Beteiligung eines Joint-Venture Partners) hat den grössten Wert und ist der optimale Ansatz. Ein strategischer Partner, der Separation will, hat auch die Erfahrung, das Geschäftsmodell, die Endkunden-Integration, Beziehungenund das nötige Kapital, um diese Strategie zu verfolgen. Ein solcher Joint-Venture Partner könnte ein aktueller Produzent oder Verarbeiter sein, oder aber ein Handelshaus oder Magnet-Hersteller.

Allein das Potential auf attraktivere Margen – durch die Realisierung von SREO-Preise im Markt – ist wahrscheinlich ein weiterer guter Grund für einige REE-Entwicklungsunternehmen. Dies bezieht sich auf die China FOB (“Freigt On Board”) Marktpreise für einzelne REOs, während die Unternehmen mit unseparierten bzw. gemischten REO-Zwischenprodukten einen Abschlag auf diese Preise in Kauf nehmen müssen. Es dominiert also der Glaube, dass die Margen bei einem Zwischenprodukt nur gering und unattraktiv sind. Diejenigen Unternehmen, die so eine Logik an den Tag legen, unterschätzen meiner Meinung den REE-Markt in seiner Gesamtheit auf eklatante Weise und erkennen wohl nicht die Hürden, die ihnen dadurch in den Weg gestellt sind.

Es kann auch sehr gut sein, dass ein REE-Entwicklungsprojekt nicht wirtschaftlich bzw. abbauwürdig ist, wenn keine höheren Margen erzielt werden. Mit anderen Worten wäre die Lagerstätte nur abbauwürdig, wenn die Margen durch die SREO-Separation verbessert werden – auch wenn dadurch die Risiken durch erhöhten CAPEX und OPEX entsprechend stark ansteigen, womit die Erfüllungsfähigkeit einer Schuldverschreibung in Frage gestellt werden kann. Allerdings ist es doch so, dass wenn ein Unternehmen alleine SREO-Separation betreiben will, nur um ausreichend hohe Margen für die Projektfortsetzung zu erzielen, dass dies nicht der ideale Weg ist, auf den man gezwungen wird. Andererseits würde dies auch bedeuten, dass das Projekt wirtschaftlich gesehen nicht flexibel genug ist und somit qualtätsmässig zu Wünschen übrig lässt und schwierig zu entwickeln ist, da nur sehr wenig Platz für Abweichungen ist.

Dies bringt uns nun zum 3. Punkt und nach Durchsicht des Marktes für börsengelistete REE-Entwicklungsunternehmen, die auf eigene Faust die SREO-Separation anstreben, fällt auf, dass diese Lagerstätten eine komplexe Mineralogie besitzen und oftmals auch mit REE-Mineralen, die noch nie zuvor auf kommerzieller Ebene verarbeitet wurden. Es drängt sich die Vermutung auf, dass diese komplexe und schwierige Metallurgie das zugrundeliegende Motiv ist, warum SREOs produziert werden sollen, und dass diese Projekte finanzmässig nicht flexibel genug sind, um irgendeine andere Mine-zum-Markt-Strategie verfolgen zu können.

Ich komme zu der Einschätzung, dass dies direkt mit der Erz-Verarbeitung und der REE-Mineralkonzentration zusammenhängt, mitsamt dem Einfluss der anschliessenden Verbrauchsmaterialen auf die Gesamtwirtschaftlichkeit des Projektes. Wenn es gelingt, die Masse für die Weiterverarbeitung in der Extrationsphase zu reduzieren, so wird das grösste und kostspieligste Verbrauchsmaterial (d.h. die Säure) minimiert und die Wirtschaftlichkeitskennzahlen verbessern sich, sodass eine einfache Mine-zum-Markt-Strategie verfolgt werden kann, was wiederum die Chancen auf Erfolg (Finanzierung zur Mine) drastisch erhöhen.

Daher basiert meiner Meinung nach der einzige logische Grund für die Auswahl einer jeden Mine-zum-Markt-Strategie auf dem Flowsheet des Projektes.

Ich argumentiere, dass ein einfacher und kostengünstiger Flowsheet mit einem sofort verkaufsfähigen Produkt der Weg zum Erfolg im REE-Mark ist; während ein komplizierter Flowsheet den Weg zur Separation ebnet, mitsamt zusätzlichen technischen Schwierigkeiten und womöglich grenzwertiger Wirtschaftlichkeit, die unüberbrückar werden kann.

Während den letzten Artikeln wurde erklärt, weshalb die Ashram Lagerstätte von Commerce Resources Corp. mein Top-Favorit im gesamten REE-Markt ist. Die Gründe gehen jedoch auch über die technischen Einzelheiten des Projekts hinaus, die ich im Detail und im Vergleich mit anderen Entwicklungsprojekten bereits besprochen habe.

Das Management hat nämlich die einzig richtige Strategie in Angriff genommen, vor allem auch weil sie den Markt kennen(gelernt haben). Das Management von Commerce befindet sich in einer standfesten Position, einen strategischen Partner zu finden, damit Shareholder Value maximiert werden kann. Gleichzeitig arbeitet es an einem einfachen, kostengünstigen und praktischen Weg in die Produktion, indem ein gemischtes REO-Zwischenprodukt hergestellt wird. Es gibt eine uraltes Redewendung, die ungefähr so heisst: “Ein schlechtes Projekt in den Händen eines grossartigen Managements ist besser als ein grossartiges Projekt in den Händen eines schlechten Managements.”

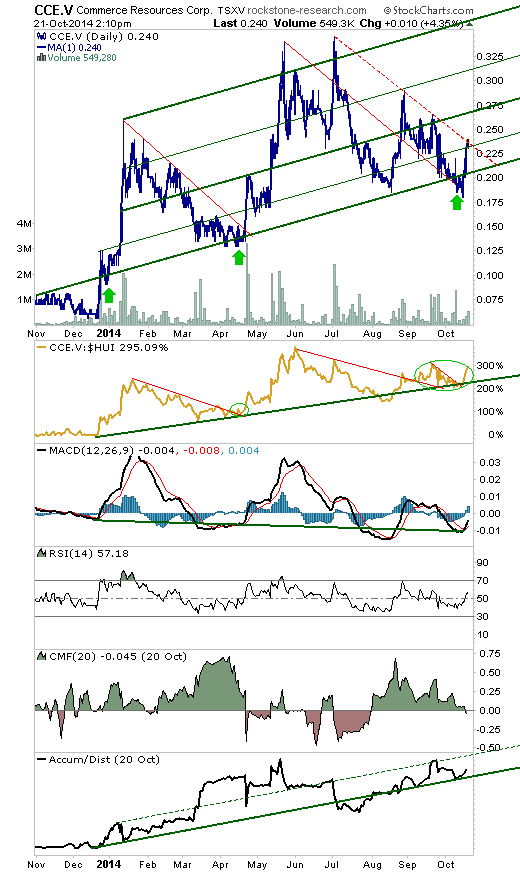

Für mich ist Ashram ein grossartiges Projekt in Händen eines grossartigen Managements – und das ist eben eine Kombination, die Erfolg verspricht und in die Produktion führt. Im Gegensatz zu den meisten anderen REE-Aktien konnte Commerce seine Marktbewertung seit Ende 2013 steigern. Für mich ein Zeugnis für die zunehmende Realisierung, dass Ashram ein Durchbruch im REE-Markt gelingen wird.

Schlussfolgerung

Da das Flowsheet die Wirtschaftlichkeit eines Projektes ausnahmslos bestimmt, und auch das Hauptmotiv für die Auswahl der Geschäftsstrategie sein kann (wie oben erwähnt), so dürfte eine Diskussion über die gewöhnlichen Bestandteile eines Flowsheets mitsamt ihren Nuancen helfen aufzuklären, wieso ein Projekt dazu gezwungen ist, eine bestimmte Mine-zum-Markt-Strategie zu verfolgen. Jedoch wie William Shakespeare schon sagte: “In der Kürze liegt die Würze”. Daher widmen wir diese Diskussion dem nächsten Artikel, wobei abschliessend die folgende Illustration zum Nachdenken in Bezug auf Projekt-Vielseitigkeit anregen soll.

Aus der Grafik kann rückgeschlossen werden, welche Projekte wahrscheinlich die Fähigkeit haben, während der Downstream-Verarbeitung niedrigere Kosten zu produzieren und somit die meiste Vielseitigkeit in Hinsicht auf Geschäftsstrategie haben. Unter der Annahme eines Minenbetriebs mit 1.000 Tonnen pro Tag würden die folgenden täglichen Volumen an Gestein in die Extraktionsanlage ausgewählter Projekte gehen, und zwar basierend auf ihrer Fähigkeit, ein mineralisches Konzentrat herzustellen.

Die Projekte mit der wenigsten Menge an Volumen für die Extraktionsanlage veranschlagen typischerweise die niedrigsten Kosten während der Downstream-Verarbeitung.

Basierend auf dieser Methode ist die Ashram Lagerstätte von Commerce der klare Sieger, da nur halb soviel Material verarbeitet werden muss wie der Zweitplatzierte.

Am 17. Oktober veröffentlichte die kanadische Investmentbank Secutor Capital Management ein lesenswertes Research Update über den REE-Markt und den besonderen Aussichten von Commerce Resources.

Disclaimer: Der Autor, Stephan Bogner (Dipl. Kfm., FH), hält Aktien von Commerce Resources Corp., könnte diese Aktien jederzeit wieder verkaufen und würde somit von einem Aktienkursanstieg profitieren. Weder Rockstone Research noch der Autor wurde von Commerce Resources Corp. beaufragt oder entschädigt wurde, diesen Inhalt zu produzieren und zu veröffentlichen. Bitte lesen Sie den vollständigen Disclaimer in dem vollständigen Research Report (siehe PDF unten) und auf www.rockstone-research.com da ein Interessenskonflikt mit Zimtu Capital Corp. vorherrscht und dies in keinster Weise als „Finanzanalyse“ oder „Anlageberatung“ zu werten ist.