Vollversion / “Seltene Erden befinden sich wieder in einem Boom, weil hartes Durchgreifen bei illegalen Minen in China das Angebot beim weltweit grössten Produzenten abwürgen, während der saubere Energie-Boom deren Verwendung stärkt, angefangen bei Elektrofahrzeugen bishin zu Windturbinen. Die Preise für “leichte“ Seltene Erden, einschliesslich Neodym und Praseodym, sind in den letzten Monaten explodiert, weil Händler und Verbraucher das Material, das seltener wir, aufkaufen.“ (Bloomberg in “Rare Earth Metals Electrified by China‘s Illegal Mining Clean-Up“)

Veröffentlichung im Auftrag von Commerce Resources Corp. und Zimtu Capital Corp.

Die wohl wichtigste Konferenz für Seltene Erden (“REE“ für “Rare Earth Elements“) ist die International Rare Earths Conference, die am 8-10 November wie jedes Jahr in Hongkong stattfand und diesmal sehr gut besucht war.

Das Wertvollste, das man sich von der Konferenz mit nach Hause nehmen konnte, war der Optimismus für einen weiterhin nachhaltigen Aufwärtstrend für REEs in absehbarer Zeit. Wie der Hauptredner, Vorstandsvorsitzender von Neo Performance Materials, Constantine Karayannopoulos, sagte

“Die guten Zeiten sind zurück – nach 5 Jahren der Misere – und ich erwarte, dass wir hier nächstes Jahr noch viel mehr Banker und Investores sehen werden.“

In Bezug auf seinen zitierten Optimismus sei darauf hingewiesen, dass er für sein REE-Unternehmen einen $300 Mio. CAD Börsengang plant. Allerdings bin ich mir sicher, dass die Konsortialbanken (Bank of Nova Scotia, Royal Bank of Canada und Cormark Securities) dies nicht unterstützen würden, wenn sie nicht mit aller Entschiedenheit an den Erfolg des Vorhabens glauben würden und dass sie nur mit einem Fortbestehen des Rückenwindes im REE-Markt, sprich den aktuellen Nachfrage- und Preis-Anstiegen, erfolgreich sein können.

Ähnlich wie die heutige Pressemitteilung, erwarte ich weitere bahnbrechende News vom besten Seltenen Erden Projekt der westlichen Welt, das von Commerce Resource Corp. betrieben wird, wodurch sich der Börsenwert des Unternehmens wohl um ein Vielfaches erhöht.

“Der Preis für Neodym- und Praseodym-Oxid, die zusammen gepreist werden, wird bei $73,50 je kg in China gehandelt, im Vergleich zu einem Jahresdurchschnitt von $38,94 letztes Jahr, laut den Beratern von Adamas Intelligence... Chinesische und ausländische Autohersteller schauen sie jetzt danach um, langfristige Angebotsverträge mit chinesischen REE-Produzenten abzuschliessen, laut Ryan Castilloux, ein Analyst von Adamas Intelligence. “Wir befinden uns erst am Anfang der Elektrofahrzeug-Nachfrage, bevor diese wirklich abhebt und erhebliche Auswirkungen auf Magnete haben wird”, sagt er... Seltene Erden Projekte ausserhalb von China machen sich schon startklar...“ (Financial Times in “Rare Earths Make Electric Comeback After Bust“)

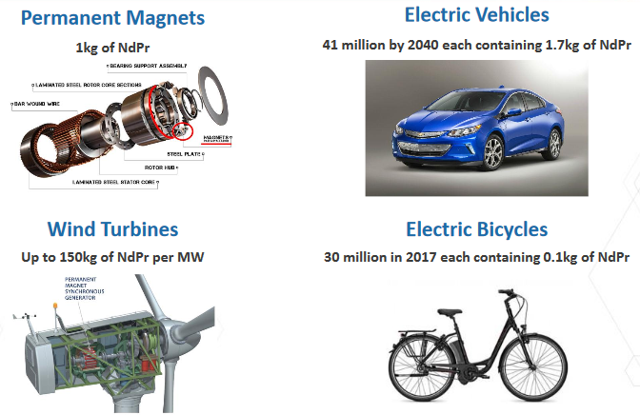

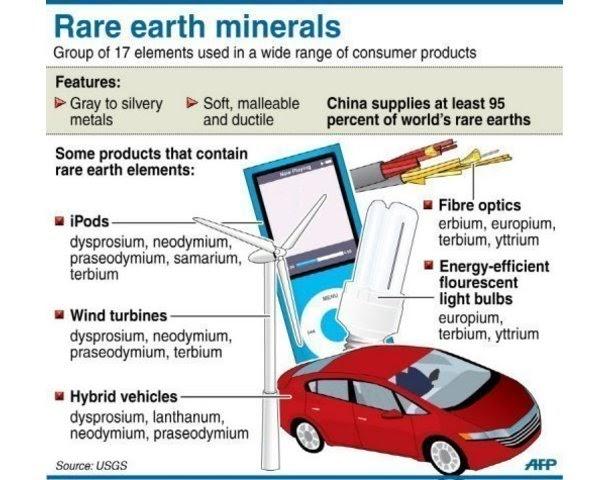

“Tesla und andere Unternehmen bevorzugen in einigen Fahrzeugen den Einsatz von REE-basierten Permanentmagnet-Motoren anstelle von Induktionsmotoren, weil sie leichter und stärker sind. Das ist nämlich der Schlüssel, um zu verbessern, wie weit die Fahrzeuge fahren können, ohne an die Steckdose zu müssen, laut David Merriman, ein Analyst beim Berater Roskill... Argonaut Research Analysten schätzen, dass der Einsatz von Magneten in Elektrofahrzeugen und Windturbinen dazu führen wird, dass die Nachfrage nach Neodym und Praseodym um fast 250% während den nächsten 10 Jahren ansteigen wird. Elektrofahrzeuge vewenden etwa 1 kg mehr Seltene Erden Oxide als konventionelle Fahrzeuge mit Verbrennungsmotoren, laut ihrem Research.“ (Financial Times in “Rare Earths Make Electric Comeback After Bust“)

Wie gern gesagt wird, ist es der frühe Vogel, der den Wurm fängt, doch ist es die 2. Maus, die den Käse bekommt“; was bedeutet, dass es offensichtlich ist, dass gerade gewaltige Aktiengewinne von einigen Investoren im Bereich Batteriemetalle realisiert werden und dass alle Investoren für den nächsten grossen Gewinn Ausschau halten sollten, der wohl mit REEs zu erzielen sein wird.

Am Ende des Tages liefern doch alle Batterien (ganz gleich welches Design sich schlussendlich durchsetzt – ob der Markt entweder weiterhin vom Lithium-Ionen-Design dominiert wird oder möglicherweise vom neuen Toshiba Niob-Titan-Design) eine Energie-Ladung für was? Für irgendeinen Elektromotor, wobei keiner die Leistung eines REE-Permanentmagnet-Motors schlägt!

Es gibt noch eine zweite bedeutende Auswirkung auf den Markt, die wichtig zu verstehen ist Die Gesamtzahl an REE-Juniors, die noch immer aktiv an ihren Projekten arbeiten, ist nur noch ein Bruchteil von dem, was wir in der Blütezeit von 2011 gesehen haben, wobei der REE-Markt heute fundamental gesehen viel robuster und bereit für einen gesunden Langfrist-Aufwärtstrend bei der Nachfrage und den Preisen ist.

Die Opportunität ist wieder da, wobei sie noch nie so aussichtsreich und nachhaltig wie heute ausgesehen hat. Während sich jeder aktuell auf Lithium und Cobalt für die “Elektro-Revolution“ fokussiert, sind es jedoch vor allem die REEs, die übersehen wurden und nun all denjenigen überdurchschnittlich hohe Gewinne bescheren werden, die in diesem Sektor investiert sind.

Während es hunderte Junior- und Senior-Unternehmen gibt, die aktiv in die einstigen Nischenmärkte Lithium und Cobalt hineindrängen, so gibt es noch nicht einmal eine Handvoll ernstzunehmender REE-Unternehmen, die für Investoren in Betracht kommen. Lynas, der grösste REE-Produzent ausserhalb von China, konnte dieses Jahr um 120% ansteigen. Doch was ist mit dem Junior- bzw. Explorations- und Entwicklungsbereich? Woher soll das künftige Angebot kommen?

Im Jahr 2011 sahen wir todschicke Präsentationen von Unternehmen wie Frontier, Quest, Matamec und Avalon, die sich selbst als die fortschrittlichsten Juniors mit der besten Zukunft anpriesen. Keiner dieser Unternehmen hat sich dieses Jahr auf der REE-Konferenz in Hongkong präsentiert, weil keiner mehr aktiv an seinen REE-Projekten arbeiten.

Eines der Hauptunterschiede seit 2011 ist nämlich die Bewegung weg von den schweren REEs (“HREEs“ für “Heavy Rare Earth Elements“; siehe auch Abschnitt Magnet-Rezept) und der stark erhöhte Fokus auf den leichten REEs (“LREEs“), allen voran den Magnet-Eingangsmaterialien, die von Neodym (Nd) und Praseodym (Pr) angeführt werden (und meist nur als “NdPr“ bezeichnet werden). Die Ashram REE-Lagerstätte von Commerce Resources Corp. hat im kanadischen Québec einer der besten NdPr-Verteilungen aller REE-Projekte weltweit, und zwar unabhängig der Phase – Exploration, Entwicklung oder kommerzieller Minenbetrieb (einschliesslich Lynas!).

Es gibt ein Szenario, wonach einige Investoren verängstigt wurden und dem REE-Markt den Rücken kehrten Aufgrund der dominierenden Marktstellung von China, welches Land mehr als 80% des weltweiten REE-Angebots produziert. Als die REE-Preise 2011 mit dem “Crash“ begannen, war der Sündenbock schnell gefunden China – der grosse Manipulator – der keine Wettbewerber in der westlichen Welt duldet und den Markt schlicht und ergreifend mit billigen REEs flutete, um aufstrebende Minen in der westlichen Welt auszuschalten (wie z.B. Molycorp). Allerdings ist dies fern jeder Realität und ein weiterer Grund, wieso die Chancen derzeit so aussergewöhnlich gross sind, denn der Markt wurde in gröbster Manier fehlinterpretiert.

In Wahrheit hat China wortwörtlich gar nichts gemacht – sie haben einfach die Lieferungen zum weltweit zweitgrössten REE-Markt (Japan) gestoppt – als Folge dieses Stopps hat der Rest der Welt überreagiert und die Preise sind in den Himmel geschossen. (Es mag noch immer einige geben, die anders argumentieren, weil sie glauben, dass China von Natur aus nur Wettbewerber ausstechen will, doch ich argumentiere, dass es in diesem Fall nicht so war!)

Die Realität, so wie ich sie sehe Für China war die Situation unglaublich unangenehm, als die REE-Preise explodierten, weil China befürchtete, was kommen würde (und tatsächlich auch eintrat!) Ein weltweites Streben, einen Ersatz für “die kriminell teuren und unverschämt hochgepreisten REEs“. Und so blieb den Preisen nur noch übrig, in den freien Fall überzugehen.

Nach 5 Jahren der intensiven F&E (Forschung & Entwicklung) fand dieses Streben schliesslich Ende 2016 seinen Abschluss – und zwar ohne Erfolg für die Magnet-Industrie, da universal beschlossen wurde, dass 1.) REE die einzigen realisierbaren Materialien für Permanentmagnete sind und 2.) es keinen Grund mehr gibt, weiterhin nach Ersatz zu suchen, weil die Preise auf ein Niveau zurückgekehrt sind, bei dem sich jeder wohlfühlt, so viele REEs zu benutzen, wie sie jetzt und in Zukunft möchten.

Magnet-Rezept

Ein weiterer extrem wichtiger Punkt ist, dass es einen Erfolg in Hinsicht auf Veränderung der Magnet-Zusammensetzung gab, um die Menge vom Dysprosium (Dy) zu reduzieren. Während der REE-Permanentmagnet zu 100% aus REEs bestand und noch immer besteht, so gab es eine signfikante Reduzierung von diesem teuersten REE, allen voran dank Siemens. Allerdings kann diese Dy-Reduzierung nur erzielt werden, wenn gleichzeitig mehr Neodym (Nd) oder Praseodym (Pr) zum Einsatz kommt. Dies hat grosse Auswirkungen auf REE-Projekte, deren Wirtschaftlichkeit überwiegend von Dy abhängig sind bzw. dieselben Projekte, die sich einst so stolz als “HREE-Projekte“ rühmten. Der Dy-Preis hat sich mit Abstand nicht so prächtig entwickelt wie der NdPr-Marktpreis. Diese HREE-Projekte erlebten die grössten negativen Auswirkungen auf ihre Wirtschaftlichkeitskennzahlen, während die Projekte mit einer ausgewogenen Distribution (bzw. mehr in den Magnet-Elementen angereichert) einen Vorteil aus diesem neuen “Magnet-Rezept“ erleben.

Insgesamt wird es sich noch zeigen, dass nicht China die Preise manipulierte, sondern der Rest der Welt überreagierte. Die Tatsache, dass die fallenden Preise schliesslich auch die meisten REE-Projekte ausserhalb Chinas unwirtschaftlich machten, war lediglich eine gern gesehene Nebenwirkung, jedoch war dies nie das Hauptinteresse Chinas, sondern vielmehr die Rettung und Wiederbelebung des REE-Marktes, während gleichzeitig ihre Downstream-Produktion für REEs gesteigert wird – d.h. eine Erhöhung ihrer Wertschöpfung.

Während der Rest der Welt auf einem Substitutions-Trip war, waren die Chinesen aktiv bei der Forschung und Entwicklung für noch mehr Anwendungsfelder für REEs, insbesondere für Cer und Lanthan – und sie hatten Erfolg bei dieser Unternehmung.

Von grösster Wichtigkeit Während der gleichen Zeit (Ende 2010 bis heute) stieg die REE-Nachfrage stetig an, hauptsächlich aufgrund dem Aufstieg der “grünen Revolution“ mitsamt dem Fokus auf erneuerbare Energien (v.a. Wind, wofür REEs benötigt werden) und der Einführung von Elektrofahrzeugen (wofür REEs benötigt werden). Dieser Nachfrage-Anstieg kam zur gleichen Zeit, als die Preise begannen, einen Boden zu bilden und umzuschlagen – und während alle REE-Juniors versuchten, eine positive Metallurgie zu erzielen. In dieser Hinsicht waren jedoch nur sehr wenige erfolgreich.

Somit wird argumentiert, dass der aktuelle und künftige Nachfrage-Anstieg für REEs, sowie die ansteigenden REE-Preise, eine noch viel grössere Opportunität für diejenigen Projekte bietet, die sich mit chinesischen REE-Projekte vergleichen lassen. Ich glaube, dass sich die Ashram REE-Lagerstätte von Commerce Resources mit chinesichen REE-Minen aus einfachsten Gründen vergleichen lässt Die Tatsache, dass das Ashram Projekt die gleiche Geologie und Mineralogie wie die dominanten REE-Projekte in China hat.

Der grösste Absatzmarkt für REEs ist ebenfalls China and sie erhöhen weiterhin ihre Importe an REE-Feedstock (Rohmaterial), um ihre stets wachsende Downstream-Produktionsindustrie zu stillen. China ist weiterhin ein Importeur, weil 1.) sie ausländisches Material zu ähnlichen Kosten kaufen können, und sie dadurch 2.) ihren Umwelteinfluss auf China reduzieren, und 3.) sie ihren inländischen Ressourcen-Abbau zeitlich verlängern können. Es ist zudem eine politische Bewegung, um durch Direktinvestitionen einen Einfluss auf den Rest der Welt zu erlangen.

Auf der diesjährigen REE-Konferenz in Hongkong wurde argumentiert, dass China viel mehr an der Wertschöpfung interessiert sei, die sich aus der Weiterverabeitung mit REEs ergibt, anstatt nur die Feedstock-Kornkammer für sich und den Rest der Welt zu sein. In dieser Hinsicht haben einige Redner argumentiert – allerdings am überzeugendsten Ryan Castilloux von Adamas Intelligence – dass China mit aller Wahrscheinlichkeit in absehbarer Zukunft ein Netto-Importeur von REE-Feedstock wird! Dies war ein umstrittener Punkt, doch wäre es grob fahrlässig, REE-Projekte ausserhalb Chinas zu ignorieren. In Bezug auf solche Projekte besitzt die Ashram REE-Lagerstätte von Commerce Resources eine robuste Liste positiver Eigenschaften, mit der sie sich an vorderster Front der besten Projekte weltweit befindet, um als einer der nächsten in die Produktion gebracht zu werden.

Schlusspunkt

Die REE-Preise steigen nicht aufgrund von Marktmanipulation, sondern 1.) aufgrund von höheren Lohnkosten in China, 2.) weil die chinesische Regierung umweltschädliche Projekte stilllegt, und 3.) weil die chinesische Regierung illegale Minen erfolgreich zum Stillstand bringt. Dieselben Gründe haben auch Auswirkungen auf alle Rohstoffe, die China produziert; sei es Zirkon, Antimon, Fluorit oder REEs – und es sieht ganz danach aus, dass deren Preise weiter ansteigen werden!

Es sollte auch in aller Deutlichkeit erwähnt werden, dass die chinesiche Regierung während den letzten 20 Jahren mit eines der grössten Sozialprogrammen in der gesamten Menschheitsgeschichte erfolgreich ist Sie haben hunderte Millionen ihrer Bürger aus bitterer Armut in die Städte und in die Mittelklasse gebracht. Allerdings dreht sich dieses soziale “Hamsterrad“ immer schneller und die aufstrebende Mittelklasse hat neue Bedürfnisse, allen voran saubere Luft, sauberes Wasser, gesundes Essen und wahrscheinlich am dringlichsten Höhere Löhne.

Quelle Matt Bohlsen in “A Look At The Rare Earths EV Magnet Metals And Their Miners“ am 14. November 2017

Exklusives Interview mit Ryan Castilloux von Adamas Intelligence

Im Jahr 2011 gründete Ryan Castilloux (B.Sc., MBA) die Firma Adamas Intelligence, eine unabhängige Research- und Beratungsfirma, die hilft, informierte Entscheidungen in Bezug auf strategische Metalle und ihren Märkten zu treffen. Zu den Kunden zählen Explorationsunternehmen, Investoren, Technologie-Entwickler, Regierungsbehörden und andere Beratungsfirmen. Adamas Intelligence betreibt Büros in Sudbury, Kanada, und Amsterdam, Niederlande. Weitere Informationen und Anmeldung zum kostenlosen Newsletter www.adamasintel.com

Seit wann beobachten Sie diesen Trend der schrumpfenden Exporte und steigenden Importe von REE-Feedstock nach China?

Seit Lynas die Produktion in Australien und Malaysia im Jahr 2013 aufgenommen hat, so verringerte sich die Abhängigkeit vom grössten Importeur von Chinas REEs, Japan, von 100% auf weniger als 50% heute, da Endverbraucher in Japan stattdessen zunehmend von Lynas kauften. Dies hatte eine bedeutende Auswirkung auf die Exportzahlen von China.

Während der gleichen Zeit wuchs die inländische REE-Nachfrage Chinas um etwa 7% jährlich an, jedoch schrumpfte die Produktion im Land augfrund einer Reduzierung des illegalen REE-Abbaus – insbesondere im Jahr 2017 aufgrund von ständigen Unternehmensinspektionen der Regierungsbehörden.

Dieser Produktionsrückgang und der gleichzeitige Nachfrageanstieg hat dazu geführt, dass China immer mehr ihrer eigenen Produktion konsumierte, während weniger exportiert wurde. Es hat auch dazu geführt, dass China immer mehr REE-Feedstock aus dem Ausland importiert – insbesondere Monazit – um Schritt zu halten mit der schnell wachsenden internen Nachfrage nach Neodym und Praseodym (die Schlüssel-Input-Materialien für hochstarke Permanentmagnete).

Welche Lagerstätten wären Ihrer Meinung für die Chinesen die attraktivsten in Bezug auf Quellen für REE-Feedstock in Zukunft?

Ich würde erwarten, dass das Hauptinteresse bei Lagerstätten liegt, die in den REEs angereichert sind, die in hochstarken NdFeB-Permanentmagneten zum Einsatz kommen, wie Neodym, Praseodym, Dysprosium und Terbium.

Die Magnete, die aus diesen REEs hergestellt werden, kommen in vielen Anwendungsfeldern mit hohem Nachfragewachstum zum Einsatz, wie in den Motoren von Elektrofahrzeugen, Windturbinen-Generatoren, Industrierobotern, Unterhaltungselektronik und vielen vielen anderen.

China dominiert in zunehmendem Maße die Wertschöpfungsketten und Fliessbänder, welche diese Bestandteile produzieren und integriert sie in Endprodukten, sodass wir glauben, dass sie ein Interesse daran haben, sicherzustellen, dass sie die Magnet-Eingangsmaterialien haben, damit sich ihre Produktionsbänder weiterdrehen.

China ermutigt offen einheimische REE-Unternehmen und Investoren, die Entwicklung von ausländischen Ressourcen zu unterstützen, wobei auch der Import von Monazit und anderen Eingangsmaterialien gefördert wird, um Schritt halten zu können mit dem starken internen Nachfragewachstum nach Neodym und Praseodym.

In Anbetracht der Projekte, an denen chinesische Unternehmen bereits mitarbeiten, wie die von Greenland Minerals & Energy, Northern Minerals und Hastings Technology Metals, können Sie erklären, weshalb Sie denken, dass diese Unternehmen und ihre Projekte erfolgreich mit den Chinesen sind?

Das Kvanefjeld Projekt in Grönland ist eine absolut massive REE-Ressouzrce mit einigen wertsteigernden Nebenprodukten, was ein Pluspunkt ist.

Die Browns Range und Yangibana Projekte in Australien werden von Unternehmen entwickelt, die chinesische Partner, Aktionäre oder Zweigfirmen haben, und die Besitzer dieser Projekte haben gute Beziehungen mit potentiellen Käufern in China gepflegt, die ihnen geholfen haben, einen Weg in Richtung Produktion zu ebnen.

Wird ein westliches Unternehmen, das einen Deal mit einem chinesischen Unternehmen hat, unattraktiver für andere Länder und Unternehmen?

Ich denke nicht. Am Ende des Tages ist China der weltweit grösste Nachfragemarkt für REEs und dieses Nachfrageniveau wächst schneller als jede andere Region. Darüberhinaus gibt es in der Welt ausserhalb Chinas (mit Ausnahme von Japan) einen Mangel an Produktionskapazität zur Umwandlung von REE-Feedstock und REO (“Rare Earth Oxides“) zu Metallen, Legierungen, Magneten und anderen Mehrwertprodukten, die globale Konsumenten wollen. Daher macht es Sinn, dass aufstrebende Produzenten im Westen erwarten sollten, wenigstens etwas von ihrem Output an Käufer in China zu verkaufen.

Welche Korrelation können Sie für die REE-Nachfrage in Bezug auf den erwarteten Anstieg in Elektrofahrzeugen geben?

Es wird eine direkte Korrelation zwischen dem Elektrofahrzeug-Produktionswachstum und NdFeB-Permanentmagnet-Nachfragewachstum geben; eine Korrelation, die starke Nachfrage nach Nd, Pr, Dy und Tb bringen wird, die in diesen Magneten zum Einsatz kommen.

Als grobe Richtschnur ist es fair, anzunehmen, dass das durchschnittliche Batterie-Elektrofahrzeug (“BEF“), das in Zukunft produziert wird, eine Nachfrage von etwa 1 kg Nd/Pr-Oxid und etwa 100 Gramm Dy/Tb-Oxid nur für den Antriebsmotor allein schaffen wird.

Wenn also der globale Markt >20 Mio. BEFs pro Jahr im nächsten Jahrzehnt erreicht, werden wir globale Jahresnachfrage für Nd/Pr-Oxid um etwa 66% im Vergleich zu heute ansteigen sehen, und die globale Jahresnachfrage für Dy/Tb-Oxid um mehr als 100% im Vergleich zu heute, allein aufgrund dieser einen Anwendung.

Berücksichtige zudem starkes Nachfragewachstum für dieselben REEs in zahlreichen anderen Anwendungen wie Industrieroboter, Windturbinen, Aufzugsmotoren, Mobiltelefonen, Tablets, Laptops und vielen anderen, und die Aussichten sind extrem gut.

In Bezug auf die Gesamtnachfrage für REEs Steigt diese schneller in China oder ausserhalb Chinas an?

Absolut. Wir schätzen, dass die TREO-Nachfrage innerhalb Chinas um 6-10% jährlich anwächst; abhängig davon, von welchen bestimmten REOs wir sprechen, währendhingegen die Nachfrage ausserhalb Chinas mit 4-6% langsamer wächst.

Die Nachfrage von ein paar REEs – nämlich Europium and Yttrium – nimmt derzeit weltweit tatsächlich jedes Jahr ab, und zwar aufgrund dem laufenden Austausch von Leuchstofflampen mit LED-Lampen weltweit.

Die Nachfrage nach Nd und Pr wächst andererseits stark in China und gemäßigt in Japan an, und es wird erwartet, dass die Nachfrage in Zukunft stark sein wird, und zwar aufgrund starkem Nachfragewachstum bei Permanentmagneten.

Die Nachfrage nach La wächst ebenfalls recht stark im Westen – inbesonderen in den USA – wo es in erheblichen Mengen jedes Jahr in Katalysatoren für das Brennstoff-Krackverfahren (“fuel cracking catalysts“) zum Einsatz kommt. Wir erwarten, dass die La-Nachfrage für diese Anwendung in den nächsten Jahren stark bleiben wird, und zwar weil La den Raffinerien hilft, mehr Benzin aus einem Barrel Rohöl zu gewinnen versus Diesel und anderen Destillaten. Als Folge des jüngsten Diesel-Emissionsskandal in Europa und dem dadurch ausgelösten Konsumenten-Wechsel zurück zu Benzin, erwarten wir, dass Raffinerien scharf darauf sind, die Benzin-Herstellung zu maximieren, um den veränderten Markt zu beliefern.

Erwarten Sie, dass mehr Magnetproduktion aus Japan oder China kommt, um die wachsende Nachfrage zu decken?

Ja, ganz bestimmt. In China erwarten wir, mehr hochgradige Magnetproduktion, die in den nächsten fünf Jahren in den Markt kommt, um die wachsende Nachfrage für hochgradige NdFeB-Permanentmagnete zu decken, die bei erhöhten Temperaturen in Betrieb sein können.

Diese Gehalte an Magneten (UH, SH, EH, etc.) kommen typischerweise in den Antriebsmotoren von Elektrofahrzeugen zum Einsatz, sowie in Windturbinen-Generatoren, Industriemotoren und anderen Anwendungen, bei denen hohe Temperaturen (>160C) und hohe Demagnetisierungsfelder vorherrschen.

Wir erwarten ausserdem, dass Japan einige zusätzlichen Produktionskapazitäten in den nächsten Jahren ausbauen wird, um mit dem Nachfragewachstum in den Elektrofahrzeug-Märkten und darüberhinaus einherzugehen.

Glauben Sie, dass es eine Rückkehr zur Magnetproduktion in Nord-Amerika in Zukunft geben wird?

Ich würde gerne denken, dass es in den nächsten 10 Jahren eine vernünftige Möglichkeit geben wird, dass dies geschehen könnte, jedoch bedarf es einer risikoumarmenden, vorausschauenden Person oder Unternehmung, um dies zu bewerkstelligen, weil die Magnetindustrie ein derartiges Vogelnest an Patenten und geistigem Eigentum ist, und Feedstock ausserhalb von China so schwierig zu besorgen ist – zumindest heute. Allerdings könnten US-Geschäfte und -Industrien definitiv von einem heimischen NdFeB-Angebot profitieren, insbesondere wenn die inländische Elektrofahrzeug-Produktion ansteigt.

Was müsste geschehen, damit die Magnetproduktion nach Nord-Amerika zurückkehrt?

Unterm Strich benötigen wir eine Niedrigkosten-, zuverlässige und nachhaltige Quelle an REE-Angebot, oder mehreren Quellen, die ausserhalb Chinas auftauchen.

Welche REE-Projekten sehen Sie als gute potentielle Lieferanten für einen nordamerikanischen Magnetproduzenten?

Innerhalb Nordamerika gibt es zwei starke Kandidaten – Commerce Resources in Quebec und ein potentielles Joint Venture zwischen Medallion Resources und Rare Earth Salts.

Aus welchen Gründen?

Bei Commerce erfüllt ihr Ashram REE-Projekt alle richtigen Ankreuzfelder/Kontrollfelder. Riesige Ressource, optimale Mineralogie, superniedrige Produktionskostenziele und eine gute Mischung aus REEs in ihrem Korb – eine Mischung, die sich gut mit den Bedürfnissen des entfaltenden Nachfragemarktes in eine Linie bringt.

Es gibt auch einen Vielzahl von unrealisierten Möglichkeiten, die sich im Moment entfalten und Ashram in Zukunft sogar noch attraktiver machen könnten.

Zum Beispiel schaut sich das Unternehmen eine neue Strassen-Entwicklungsroute an, von der wir glauben, dass sie möglicherweise die Quebec-Regierung anspornen wird, die Strasse vollständig zu finanzieren, womit ein grosser Teil der Projekt-Entwicklungskosten wegfallen würden.

Darüberhinaus hat das Unternehmen über Pläne berichtet, ein Fluorit-/Flußspat- (“fluorspar“) Konzentrat als Nebenprodukt zu produzieren (wobei auch bereits ein MOU-Abnahmevertrag mit Glencore abgeschlossen wurde), sodass wir erwarten, dass dieser Nebenprodukt-Bonus helfen wird, die Produktionskosten in der bevorstehenden PFS [“Prefeasibility Study“; Vormachbarkeitsstudie] noch drastischer zu senken.

Bei Medallion mögen wir das Geschäftsmodell mit niedrigen Kosten und Risiken. Das Unternehmen ist auf die Gewinnung von REEs aus existierenden Monazit-Abfallströmen in Nordamerika fokussiert. Sie wollen Monazit aus einigen potentiellen Quellen beschaffen und das Material in ein gemischtes REE-Chemikalienkonzentrat upzugraden.

Medallion hat eine Vereinbarung mit dem jungen REO-Separationsunternehmen Rare Earth Salts, um anschliessend separierte REOs aus dem chemischen Konzentrat herzustellen, wobei es Rare Earth Salts sein möchte, es an Käufer weltweit zu vermarkten und Gewinne mit Medallion entsprechend zu teilen. Meiner Meinung nach ist dies lediglich ein Geschäftsmodell, das viel Sinn macht.

Es ist auch möglich, dass wir ein Angebot von Mineria Activa in Chile sehen könnten, das in den nächsten Jahren nordamerikanischen Markt gehen wird. Das Unternehmen entwickelt ein extrem Niedrigkosten-REE-Projekt mit Namen BioLantanidos, das mehr als 1.500 Tonnen TREO pro Jahr ab 2020 produzieren könnte.

Glauben Sie, dass die vorherrschende Rechtssprechung ein bedeutendes Schlüsselkriterium für ein REE-Projekt ist?

Absolut, es kann ein K.O.-Kriterium sein. In den letzten paar Jahren haben wir Regierungsinterventionen mit zahlreichen bekannten Projekten in Europa und Afrika gesehen, die Herausforderungen und Ungewissheit für die Unternehmen gebracht haben, die diese Projekte entwickeln.

Gleichzeitig haben wir auch einige aufkommende Erfolgsgeschichten in Europa und Afrika gesehen, sodass es eine grosse Herausforderung sein kann, vorherzusagen, welche Projekte wahrscheinlich mit Bürokratismus an die Wäscheleine gehangen werden, bis es geschieht.

Wir tendieren dazu, stabile und prognostizierbare Rechtssprechungen mit Regierungsvertretern zu bevorzugen, welche die Wichtigkeit erkennen, informierte und faktenbasierte Entscheidungen zu treffen, sodass ich auch Unternehmen mit Management-Teams mag, die sich nicht scheuen, den “Extra-Kilometer“ zu gehen, um Regierungskollegen und lokale Einwohner zu engagieren und zu informieren. Greenland Minerals ist in dieser Hinsicht aussergewöhnlich. Genau wie Commerce Resources in Quebec. Genau wie Mkango Resources in Malawi.

Finden Sie, dass Metallurgie ein Faktor ist, der oftmals von Investoren übersehen wird, die sich über den REE-Markt informieren möchten?

Definitiv. Es ist kein Zufall, dass die REE-Projekte mit den niedrigsten Betriebskosten-Projizierungen dazu tendieren, diejenigen mit der einfachsten REE-Mineralogie zu sein, die von Monazit, Bastnäsit und/oder Xenotim dominiert werden. Diese Erzminerale haben eine lange Vergangenheit der kommerziellen Produktion und sind für gängige Niedrigkosten-Verarbeitungsrouten realisierbar.

Eine Anzahl von anderen Mineralen zeigen Potential, ebenfalls Niedrigkosten-Quellen von REEs zu sein – Minerale wie Synchysit und Steenstrupin – wobei sich einige andere Minerale wie Eudialyt als sehr herausfordernd herausgestellt haben.

Viele Dank für die wertvollen Einblicke, Herr Castilloux, ich freue mich auf unser nächstes Gespräch demnächst.

Präsentation von Ryan Castilloux von Adamas Intelligence auf der Edelmetallmesser 2017 “Made in China 2015 From Foreign Sources Of Rare Earth Supply - Who, When & Where“

Rockstone nahm die Präsentation auf der Messe auf (Commerce Resources Corp. wird ab der 13. Minute erwähnt). Die im Hintergrund gezeigte Präsentation kann mit folgendem Link abgerufen werden www.adamasintel.com/Previews/Adamas_Intelligence__Munich_IPMCS_Q4_2017.pdf

Chris Grove von Commerce Resources präsentiert auf der diesjährigen Edelmetallmesse in München

Interview mit Chris Grove von Commerce Resources

Björn Junker von Goldinvest.de interviewte Chris Grove auf der Edelmetallmesse.

“Rare earth magnets have gotten a lot of coverage in the EV press over the years for being expensive – especially back in 2011 when a supply disruption in China sent the prices up anywhere from fivefold for neodymium to 20-fold for dysprosium over the course of a few months – yet they are still a key component in the vast majority of traction motors found in EVs and hybrids.“ (Jeffrey Jenkins in “A Closer Look At Rare Earth Permanent Magnets“ on September 10, 2017)

Unternehmensdetails

Commerce Resources Corp.

#1450 - 789 West Pender Street

Vancouver, BC, Kanada V6C 1H2

Telefon +1 604 484 2700

Email cgrove@commerceresources.com

www.commerceresources.com

Aktien im Markt 309.569.908

Kanada Symbol (TSX.V) CCE

Aktueller Kurs $0,075 CAD (05.12.2017)

Marktkapitalisierung $23 Mio. CAD

Deutschland Kürzel / WKN (Tradegate) D7H / A0J2Q3

Aktueller Kurs €0,051EUR (05.12.2017)

Marktkapitalisierung €16 Mio. EUR

Report-Übersicht

Report #24 “Commerce Resources und Ucore Rare Metals Der Beginn einer wunderbaren Freundschaft?“

Report #23 “Hinausdrängung Chinas aus der REE-Dominanz via Quebecs Ashram REE-Lagerstätte“

Report #22 “Angebotssicherheit für Seltenerdmetalle und der unaufhaltbare Paradigmenwechsel in der westlichen Welt“

Report #21 “Commerce Resources bestens positioniert für robustes REE-Nachfragewachstum“

Report #20 “Commerce registriert bis dato höchste mit Niobium mineralisierte Gesteinsproben bei Miranna“

Report #19 “Karbonatit Der Grundstein vom Seltenerden-Markt“

Report #18 “REE-Boom 2.0 in Vorbereitung?“

Report #17 “Die Regierung Quebec startet Arbeiten mit Commerce Resources“

Report #16 “Glencore-Handel mit Commerce Resources“

Report #15 “Der Erste wird zuerst bedient“

Report #14 “Fragen & Antworten zu meinem Artikel Beleuchtung des Spielfelds der Seltenen Erden“

Report #13 “Beleuchtung des Spielfelds der Seltenen Erden“

Report #12 “Ashrams Pilotanlage erreicht Meilenstein“

Report #11 “Rumble in the REE Jungle Molycorp vs. Commerce – Die Mountain Pass Blase und der Ashram Vorteil“

Report #10 “Interview mit Darren L. Smith und Chris Grove während sich der Friedhof der REE-Projekte zunehmend füllt“

Report #9 “Lug und Trug mit dem REE-Preiskorb und die Klarheit von OPEX“

Report #8 “Ein fundamentaler Wirtschaftlichkeitsfaktor im REE-Markt SÄURE“

Report #7 “Die Mine-zum-Markt-Strategie und ihre Motive im REE-Markt“

Report #6 “Was braucht der REE-Markt dringend? (Ausser Verstand)“

Report #5 “Aufstieg zum Brancheprimus kurz vor Vollendung“

Report #4 “Ashram – Die nächste Schlacht um REEs zwischen China und dem Rest der Welt?“

Report #3 “REE-Lagerstätten Ein einfaches Mittel zur vergleichenden Bewertung“

Report #2 “K.O.-Schlag gegen irre-führende Aussagen in der REE-Branche“

Report #1 “Das K.O.-Kriterium für REE-Aktien Wie man die Spreu vom Weizen trennt“

Disclaimer Bitte lesen Sie den vollständigen Disclaimer im vollständigen Research Report als PDF (hier), da fundamentale Risiken und Interessenkonflikte vorherrschen.