Was steckte hinter der Politik des starken Dollar seit den 90er Jahren? Was ist die Achillesferse des US-Dollar und der US-Notenbank, über die so gut wie gar nicht gesprochen wird? Wie ist es um die Lage der US-Wirtschaft tatsächlich abseits der Mainstreamberichte bestellt? Welche Fallstricke lauern auf die Geldpolitik? Wieso droht aus der Omnipotenz (= Allmacht) der US-Notenbank in den Augen der Kapitalmärkte Ohnmacht zu werden? Wie wahrscheinlich ist ein Global Currency Reset? Was meinte "Finanzielle Repression" in den 40er und 50er Jahren in den USA und welche Bedeutung hat dies für uns heute? Welche Wege werden wahrscheinlich weiter zur Lösung der Schuldenkrise beschritten?

All diese Fragen und noch viele mehr werden ausführlich in einer am 6. Januar erschienenen 66seitigen Sonderstudie "US-Imperium: Untergang ante portas?" behandelt.

Aber jetzt und hier zur Chance/Risiko-Relation am Goldmarkt, wo wir Mitte Dezember 2015 einzigartige Kaufchancen sahen.

In der Frankfurter Allgemeinen Sonntagszeitung vom 10. Januar wurde davon gesprochen, die Aussichten für Gold seien "doch wenig glänzend". "Als Absicherung gegen Inflation wird Gold nicht benötigt", denn die Inflation sei ja vielerorts nahe null. Außerdem machen die Zinserhöhungen in den USA Gold unattraktiv: "Für Gold gibt es schließlich keine Zinsen". Wieder einmal besteht im Mainstream Einigkeit, dass Gold höchst überflüssig ist.

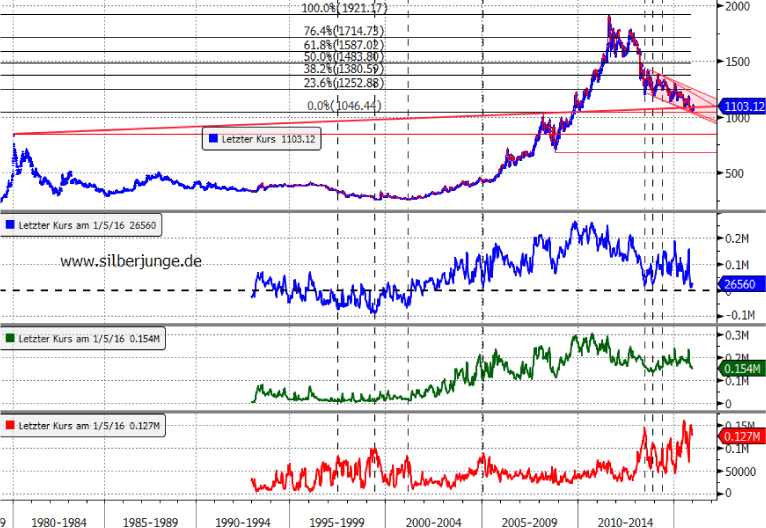

Sowohl am 26. Juli 2015 - damals titelte das Handelsblatt fast zeitgleich "Gold - Das Schlimmste kommt erst noch" - zeigten wir den folgenden Chart und sahen enorme Kaufchancen für Gold als auch im Dezember 2015, als wir ein Worst-Case von rund 1.045 US-Dollar ausgaben. Es handelt sich um einen Langfristchart des Goldpreises ab 1979. Darin sind die Netto-Kaufpositionen der Non-Commercials, also die saldierten Kauf- und Verkaufspositionen im Goldfuture in Blau abgebildet, ihre reinen Kaufpositionen in Grün und die Verkaufspositionen in Rot abgebildet:

Die Non-Commericals sind die Großspekulanten und ihre Gegenspieler sind die Commercials. Sie sehen, dass die Großspekulanten Verkaufspositionen im Goldfuture mit über 126.972 Kontrakten auf historisch sehr hohem Niveau halten. Dreht der Markt und ein Großspekulant hat 126.972 Kontrakte im Goldfuture (1 Kontrakt = 100 Unzen Gold) leerverkauft, dann verliert er mit jedem Anstieg des Goldpreises von 10 US-Dollar je Feinunze 126,972 Millionen US-Dollar:

126.972 Kontrakte * 100 Unzen * 10 US$ = 126.972.000 US$

Die rekordhohen Verkaufspositionen der Großspekulanten (im obigen Chart in Rot) sorgen bei steigenden Preisen für Verluste und es entsteht Eindeckungsnot. Dann müssen die Goldfutures zurückgekauft werden und die Preise steigen weiter.

Achten Sie im obigen Chart auf die Verbindung des Goldpreishochs vom Januar 1980 und März 2008. Diese Linie verläuft aktuell bei 1.084,42 US-Dollar. Es ist wichtig, dass der Goldpreis sich in den kommenden Wochen über dieser Marke hält, wobei eine erneute Bärenfalle nicht ausgeschlossen ist.

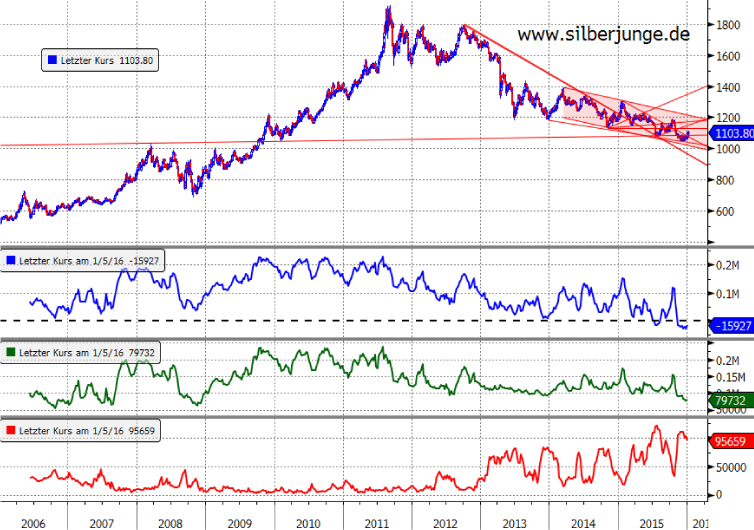

Die Hedgefonds sind Teil der Großspekulanten. Erst seit 2006 steht uns die Datenreihe zu den Hedgefonds zur Verfügung. Ihre Netto-Kaufposition, die saldierten Kaufpositionen und Verkaufspositionen, liegen per 5. Januar 2016 bei -15.927 Kontrakten und im Rekordtief am 15. Dezember 2015 waren es -27.219 Kontrakte. Das die Hedgefonds damit in der Summe auf fallende Goldpreise setzen, kam nur zwischen dem 14. Juli 2015 bis 11. August 2015 vor sowie vom 17. November 2015 bis heute. Davon war dies zwischen 2006 und Mitte 2015 kein einziges Mal zu beobachten. Lassen wir den Chart sprechen:

Im Dezember beschrieb ich meinen Lesern die Lage bei Gold als bedeutend günstiger denn bei Silber. Ja, auch ich als Silberfreund muss dies schreiben und sagen dürfen. Silber kann seine Stärke eben gegenüber Gold erst bei aufkommenden Inflationsängsten ausspielen. Es leidet derzeit darunter, dass es nicht nur Edelmetall, sondern auch Industriemetall ist.

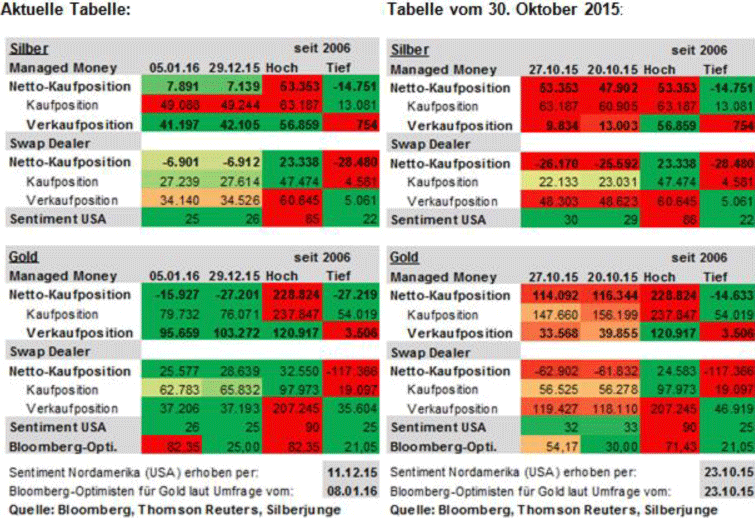

Ganz besonders gilt unser Augenmerk neben Sentimenterhebungen, Put/Call-Ratios und Fundamentaldaten - die Weltwirtschaft und vor allem China entwickelten sich das ganze Jahr 2015 wie von uns stets beschrieben enttäuschend - der Positionierung der Hedgefonds und der Swap Dealer, hinter denen sich die Großbanken verbergen. Dazu zeigen wir im Silberbulletin auf Seite 2 stets eine tabellarische Übersicht und auf Seite 3 entsprechende Charts zur Visualisierung.

Jeweils vor den Einbrüchen der Edelmetalle warnten wir am 19. Juli 2014, am 24. Januar 2015 vor der dann einsetzenden großen Enttäuschung, in einer Sondermitteilung vom 25. Mai 2015 und rechtzeitig vor der jüngsten Korrektur zeigten wir Absicherungen am 24. Oktober 2015. Permabullen mag ich genausowenig wie ewige Bären. Charttechniker, die an nichts glauben, nur an ihre Charts, sind mir gleichermaßen suspekt. Die obige Tabelle mit den Ampelfarben gibt dabei stets schnell einen Überblick, wo wir stehen.

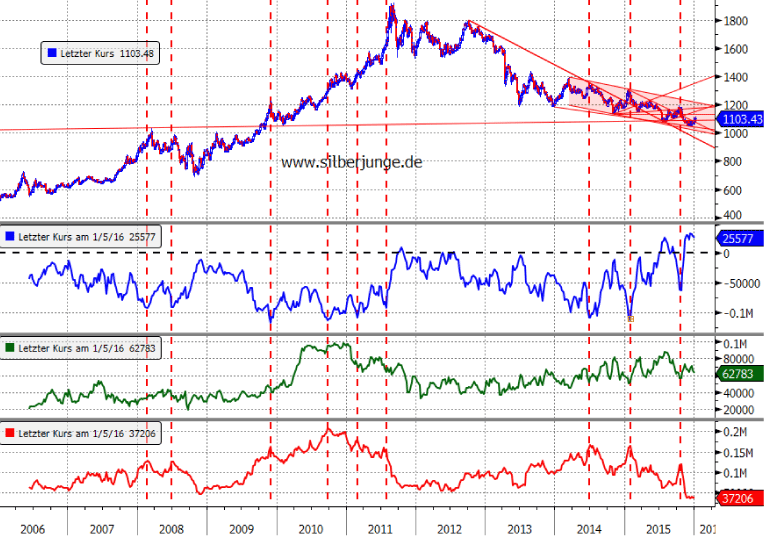

Schauen wir uns einmal die Historie der Großbanken alias Swap Dealer an, die die Hauptgegenspieler der Hedgefonds sind. Auch hier ist die Netto-Kaufposition in Blau, die reine Kaufposition in Grün und die Verkaufsposition in Rot dargestellt:

In noch nie gesehenem Umfang sind die Großbanken Netto-Käufer im Goldfuture. Wir lassen stets Vorsicht walten, wenn die Großbanken massive Verkäufer sind. Diese Gefahrenstellen sind im obigen Chart mit vertikalen gestrichelten roten Linien markiert.

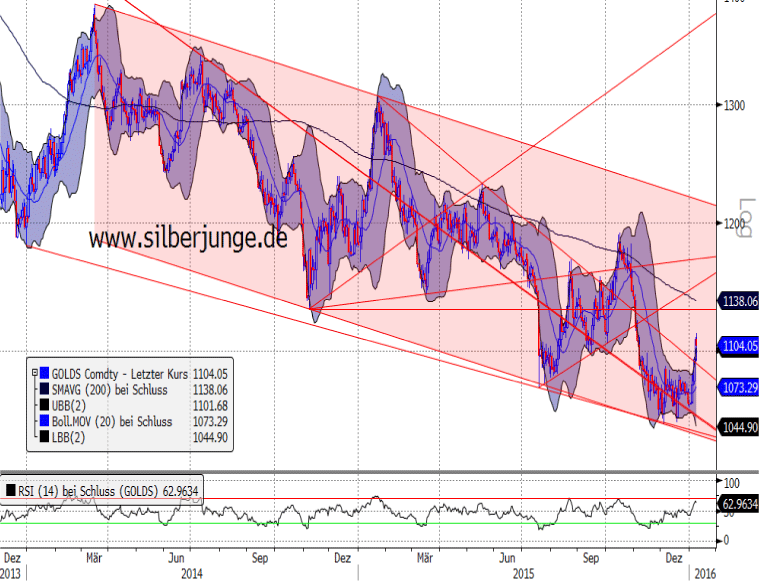

Unser Worst-Case war im Dezember die untere Begrenzung des Abwärtstrendkanals im unteren Chart, die gehalten hat:

Das dauerhafte Überwinden der Verbindungslinie der Hochs von 1980 und 2008 (1.084,2 US$ per 11. Januar 2016) ist jetzt wichtig. Dann war der 2. Einbruch im Dezember 2015 nach dem 1. Einbruch Ende Juli 2015 eine klassische Bärenfalle. Darüber liegen Widerstände bei 1.101,19 US$ (Abwärtstrend ab 22. Januar 2015), der alte Aufwärtstrend ab Juli 2015 verläuft bei 1.140,47 US$ und der alte Aufwärtstrend ab November 2014 liegt bei 1.168,52 US$ (alle Angaben per 11. Januar).

Über unsere Strategie schrieben wir rechtzeitig bei der Goldpreisschwäche in einer Sondermitteilung vom 7. Dezember.

Was machen unsere "Freunde" von Goldman Sachs?

Noch kurz zu einem völlig anderen Thema: Bloomberg berichtete am 18. November 2015, dass inzwischen jede dritte der insgesamt zwölf regionalen Fed-Banken in den USA von einer Person geführt wird, die in der Vergangenheit für Goldman Sachs tätig war. William Dudley, Chef der New Yorker Fed, war fast ein Jahrzehnt US-Chefvolkswirt von GS. Dallas-Fed-Präsident Robert Steven Kaplan war 22 Jahre bei GS. Fed-Vize Stanley Fischer und Atlanta-Fed-Präsident Dennis Lockhart arbeiteten für den Konkurrenten Citigroup.

Ob der Aktie von Goldman Sachs der Einfluss hilft? Die UBS zeigte in ihrer Strategie 2016 den unten stehenden Chart mit einer eingezeichneten Schulter-Kopf-Schulter-Formation. Bei einem Bruch der Nackenlinie von 170 US-Dollar wäre nach Aussage der Bank die Formation komplettiert. Aktuell notiert die Aktie bei 163,94 US-Dollar. Im Begleitversandtext zeigen wir den Chart aktuell. Die Verbindungslinie der Tiefs vom Februar 2015 und Ende September 2015 kann noch halten. Achten Sie bitte darauf.

Aktie von Goldman Sachs: Der Bruch der 170 US$ komplettiert die Kopf-Schulter-Formation (akt. 163,94)

Den Belastungsfaktor für die Aktienmärkte, der Anstieg der Renditen für US-Highyield-Bonds, problematisierten wir im Dezember 2015 wiederholt.

Im folgenden Chart ist die Rendite für US-Highyield-Bonds in Hellorange, die Rendite für 10jährige US-Staatsanleihen in Rot, die Zinsdifferenz der Rendite für US-Highyield-Bonds und 10jährige US-Staatsanleihen in Schwarz und unten der US-Aktienindex S&P500 in Blau abgebildet:

Angesichts der sich stark ausgeweiteten Rendite für US-Highyield-Bonds kann die Schwäche der Aktienmärkte nicht überraschen.

Schauen wir uns abschließend noch den Verlauf der Gewinnschätzung für BASF für die Jahre 2015 in Gelb, 2014 in Rot, 2013 in Grün, 2012 in Blau und 2009 in Orange an. Wir erkennen, warum die Aktie unter Druck ist:

Das Jahr 2016 wird höchst spannend und Gold-, aber auch Silberinvestoren sollten nicht verzagen, sondern Chancen sehen. In Kürze werden hier auf den Goldseiten darüber schreiben, warum Inflation in Japan durchaus bald ein Thema werden kann. Alles Gute für 2016!

© Thorsten Schulte

Chefredakteur des Silberjungen

Redakteure und Mitarbeiter von Silberjunge.de können zum Zeitpunkt der Veröffentlichung Anteile an Wertpapieren halten, welche in dieser Ausgabe im Rahmen einer Finanzanalyse besprochenen werden.

Hinweis gemäß § 48f Abs. 5 BörseG (Österreich): Redakteure und Mitarbeiter von Silberjunge.de legen gemäß § 48f Abs. 5 BörseG offen, dass sie selbst an einzelnen Finanzinstrumenten, die Gegenstand der Analysen sind, ein finanzielles Interesse haben könnten.